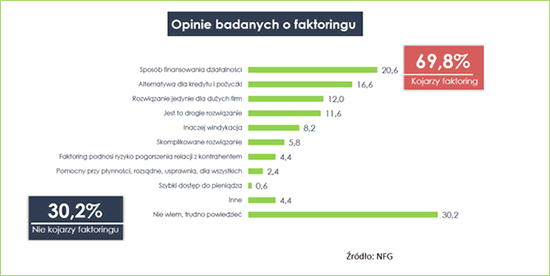

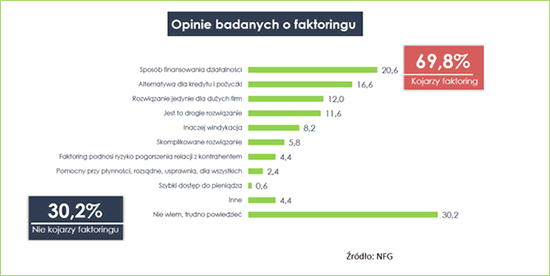

Faktoring na polskim rynku funkcjonuje już ponad 20 lat i blisko 70% przedsiębiorstw z sektora MŚP kojarzy tę usługę. Czy te skojarzenia są trafne? Jakie opinie krążą na jego temat w polskim mikrobiznesie? To postanowiła sprawdzić firma NFG

Co piąty przedsiębiorca, który kojarzy faktoring, najczęściej definiuje tę usługę jako zewnętrzny sposób finansowania działalności (20,6%) lub wygodną alternatywę dla kredytu bankowego (16,6%). Tak wynika z badania, jakie firma NFG przeprowadziła wśród mikro-, małych i średnich przedsiębiorstw.

12% respondentów uważa, że jest to rozwiązanie tylko dla dużych firm i prawie tyle samo – że faktoring jest drogi. Zaledwie 2,4% badanych stwierdza, że faktoring pomaga w zachowaniu płynności finansowej, a 0,6%, że stanowi szybki dostęp do pieniądza.

Co ciekawe, dla 5,8% przedsiębiorców jest to skomplikowana usługa, a 4,4% z nich uważa, że faktoring podnosi ryzyko pogorszenia relacji z kontrahentem.

– To są mity – zapewnia Dariusz Szkaradek, prezes NFG SA. – Faktoring umożliwia wymianę faktur na gotówkę. Dla przedsiębiorców, którzy realizują sprzedaż usług z odroczonym terminem płatności i dla których każde opóźnienie w płatnościach stanowi zagrożenie. Wtedy faktoring może być jedyną deską ratunku. Co więcej, przy faktoringu online, pieniądze dostępne są łatwo, szybko i bez zbędnych formalności. Większość naszych klientów otrzymuje środki na konto już w piętnaście minut. Firmy, które obawiają się pogorszenia relacji z kontrahentem, mogą wybrać faktoring cichy. W tej usłudze kontrahent nigdy nie dowiaduje się o tym, że firma korzysta z jakiegokolwiek wsparcia finansowego. To ważne przy zachowaniu bezpieczeństwa i poufności w relacjach biznesowych – komentuje Dariusz Szkaradek.

Kredyt faktoringowi nierówny

Przedsiębiorcy dość często mylą też faktoring z kredytem. Ogólną tendencję można zaobserwować na forach internetowych czy w komentarzach zamieszczanych pod artykułami. Użytkownicy nawzajem się edukują i pouczają. W tym miejscu warto podkreślić, że faktoring nie jest synonimem pożyczki ani kredytu, lecz skuteczną alternatywą dla takiego rozwiązania. Uwalnia pieniądze zamrożone w nieopłaconych jeszcze fakturach, a nie zmusza do zaciągania zobowiązań. Tę zaletę dostrzega 16,6% przedsiębiorców.

Rysunek. Przykład dyskusji o faktoringu na jednym z portali internetowych

Faktoring a windykacja

– Nasze badania pokazują również, że 8,2% przedsiębiorców utożsamia faktoring z windykacją, co akurat może być uzasadnione, ponieważ są to usługi powiązane. W przypadku eFaktoringu, oprócz zamiany faktury na gotówkę, przedsiębiorca może skorzystać z opcji zarządzania wierzytelnościami, czyli na przykład może zlecić faktorowi windykację kontrahenta, który zalega mu z płatnościami. Obecnie coraz więcej przedsiębiorców przekonuje się już do tej usługi, co widać po liczbie finansowanych przez nas faktur VAT: 22% klientów ma włączoną opcję windykacji kontrahenta – wyjaśnia prezes NFG, Dariusz Szkaradek.

Z problemem nieterminowych płatności boryka się już ponad 80% firm z sektora MŚP. W tej sytuacji faktoring online połączony z usługą windykacyjną może być dla nich realnym ratunkiem.

– Niestety, praktyka regulowania zobowiązań firmowych po terminie jest zjawiskiem dość powszechnym w polskim biznesie. Niedawny „Audyt windykacyjny”, jaki przeprowadziliśmy wśród firm z sektora MŚP, potwierdził, że ponad 81% z nich otrzymuje należności z faktur po dacie ich zapadalności. Płatności przeterminowane mogą stanowić nawet 11-50% wystawianych faktur. A pamiętajmy, że dla mikroprzedsiębiorstwa, w którym średnia wartość faktury wynosi 4600 zł, utratę płynności finansowej może spowodować już jedna niezapłacona faktura – zauważa Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

Czym jest faktoring?

Reasumując, faktoring to usługa, która polega na finansowaniu przez firmę faktoringową (czyli faktora) należności przedsiębiorcy (czyli faktoranta), których termin płatności jeszcze nie upłynął. Dzięki tej zamianie faktur na gotówkę, przedsiębiorca w krótkim czasie otrzymuje kwotę należną za sprzedaż określonej usługi lub towaru, zachowując stały dostęp do środków pieniężnych i ograniczając ryzyko utraty płynności finansowej.